SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. olegN |Задавайте вопросы по покрытым опционам. Отвечу в видео с рисунками и графиками.

- 10 июля 2014, 13:41

- |

С момента написания ряда постов о покрытых опционах (см ссылки ниже), прошло достаточное количество времени. Все течет и все меняется — это про аудиторию смартлаба. Как и тогда, я считаю для себя это наиболее консервативной и безопасной стратегией, которая вот уже долго и без надрыва приносит в месяц в среднем 2-4%. И это неизменно ни в периоды коррекции ни в периоды резкого подъема.

Как и тогда я считаю эту стратегию не ловлей джек-потов, а монотонной «банковской» работой — выбрал акции, купил подходящие, продал колл-опцион и в определенный момент решил что с ним делать.

Понимаю что этим постом я снова подниму голову критиков, но это будут новые, а старых давно уж нет — имею ввиду на форуме.

Кому интересена тема покрытых опционов: задавайте их в комментах. После чего я запишу видео, где отвечу с примерами и картинками.

Прежде чем задать вопрос, почитайте посты даже если вы новичок в этом деле

( Читать дальше )

Как и тогда я считаю эту стратегию не ловлей джек-потов, а монотонной «банковской» работой — выбрал акции, купил подходящие, продал колл-опцион и в определенный момент решил что с ним делать.

Понимаю что этим постом я снова подниму голову критиков, но это будут новые, а старых давно уж нет — имею ввиду на форуме.

Кому интересена тема покрытых опционов: задавайте их в комментах. После чего я запишу видео, где отвечу с примерами и картинками.

Прежде чем задать вопрос, почитайте посты даже если вы новичок в этом деле

Цикл постов стратегии «Покрытый Опцион»

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 1 )

Блог им. olegN |Покрытый кол опцион - все работает как и 2 года назад (3)

- 16 мая 2014, 10:05

- |

Продолжаю перепост цикл по покрытым опционам.

Посты были еще опубликованы в 2012 и своей актуальности не потяряли.

Итак, кому интересно читайте третью порцию.

(первая была вчера здесь

вторая здесь)

Любой здравомыслящий инвестор, управляя своими деньгами на фондовом рынке должен расчитать не только потенциальную прибыль и убытки, но обязан знать, что он будет делать в каждой конкретной рыночной ситуации. Несмотря на то, что основное время рынок идет без резких движений (чем мы собственно пользуемся), а происходящие катаклизмы не опустошают счет (как бы не хотелось услышать это «добрым» людям), случаются изредка экстремальные ситуации типа гэпов.

Я писал, что именно в акциях сидит основной риск, а не в опционе. Поэтому одним из услових исключащих определенные бумаги, был отбор тех, у кого не ожидается на время действия опциона, объявления каких-либо отчетов. Благо мы знаем об этом заранее.

( Читать дальше )

Посты были еще опубликованы в 2012 и своей актуальности не потяряли.

Итак, кому интересно читайте третью порцию.

(первая была вчера здесь

вторая здесь)

Цикл постов о стратегии «Покрытый Опцион» — низкий риск, доходность 3-5%/мес.

Любой здравомыслящий инвестор, управляя своими деньгами на фондовом рынке должен расчитать не только потенциальную прибыль и убытки, но обязан знать, что он будет делать в каждой конкретной рыночной ситуации. Несмотря на то, что основное время рынок идет без резких движений (чем мы собственно пользуемся), а происходящие катаклизмы не опустошают счет (как бы не хотелось услышать это «добрым» людям), случаются изредка экстремальные ситуации типа гэпов.

Я писал, что именно в акциях сидит основной риск, а не в опционе. Поэтому одним из услових исключащих определенные бумаги, был отбор тех, у кого не ожидается на время действия опциона, объявления каких-либо отчетов. Благо мы знаем об этом заранее.

( Читать дальше )

Блог им. olegN |Покрытый кол опцион - все работает как и 2 года назад (2)

- 15 мая 2014, 09:19

- |

Продолжаю перепост цикл по покрытым опционам.

Посты были еще опубликованы в 2012 и своей актуальности не потяряли.

Итак, кому интересно читайте вторую порцию. (первая была вчера здесь)

я просто пока делюсь здесь тем, чем пользуюсь сам долго и успешно. Я покажу то как я считаю и что применяю. Пишу только в том объеме, который считаю нужным изложить для широкой публики. Сразу скажу — всех секретов не дам, но думающие через какое-то время догонят сами. Остальным за… нет не за деньги — возможно за долю.

Если есть вопросы ко мне, добро пожаловать в личку, я отвечаю каждому.

Итак, у нас покрытый кол опцион:

— мы покупаем акции

— продаем контракт с правом на покупку наших акций по оговоренной цене (strike price — страйк цена)

— конракт мы продаем НЕ бессрочный, а ограниченный во времени ( в нашем случае это чаще всего 1 месяц) с указанием определенной даты его окончания (expiration date — дата экспирации)

— получаем премию на счет, как и страховая компания получает плату за проданную страховку. (option premium).

Типы опционов (контрактов)

Колл (Call) — контракт на право купить 100 определенных акций

Пут (Put) - контракт на право продать 100 определенных акций

Покрытая продажа колл опциона — мы продаем Call опцион

Страйк цена — это не цена, по которой торгуются акции на данный момент, это цена по которой мы готовы продать свои акции.

В зависимости от того, где находится текущая цена по отношению к страйк-цене различают:

At-the-money (ATM): страйк цена ($30) = текущая цена ($30), т.е. на уровне страйка

( Читать дальше )

Посты были еще опубликованы в 2012 и своей актуальности не потяряли.

Итак, кому интересно читайте вторую порцию. (первая была вчера здесь)

Цикл постов о стратегии «Покрытый Опцион» — низкий риск, доходность 3-5%/мес.

Итак, прежде чем продолжить небольшое лирическое отступление:я просто пока делюсь здесь тем, чем пользуюсь сам долго и успешно. Я покажу то как я считаю и что применяю. Пишу только в том объеме, который считаю нужным изложить для широкой публики. Сразу скажу — всех секретов не дам, но думающие через какое-то время догонят сами. Остальным за… нет не за деньги — возможно за долю.

Если есть вопросы ко мне, добро пожаловать в личку, я отвечаю каждому.

Итак, у нас покрытый кол опцион:

— мы покупаем акции

— продаем контракт с правом на покупку наших акций по оговоренной цене (strike price — страйк цена)

— конракт мы продаем НЕ бессрочный, а ограниченный во времени ( в нашем случае это чаще всего 1 месяц) с указанием определенной даты его окончания (expiration date — дата экспирации)

— получаем премию на счет, как и страховая компания получает плату за проданную страховку. (option premium).

Типы опционов (контрактов)

Колл (Call) — контракт на право купить 100 определенных акций

Пут (Put) - контракт на право продать 100 определенных акций

Покрытая продажа колл опциона — мы продаем Call опцион

Страйк цена — это не цена, по которой торгуются акции на данный момент, это цена по которой мы готовы продать свои акции.

В зависимости от того, где находится текущая цена по отношению к страйк-цене различают:

At-the-money (ATM): страйк цена ($30) = текущая цена ($30), т.е. на уровне страйка

( Читать дальше )

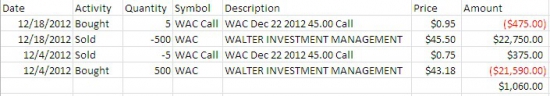

Блог им. olegN |Купил акции - продал опционы - доходность 5%. WAC (окончание).

- 25 декабря 2012, 10:43

- |

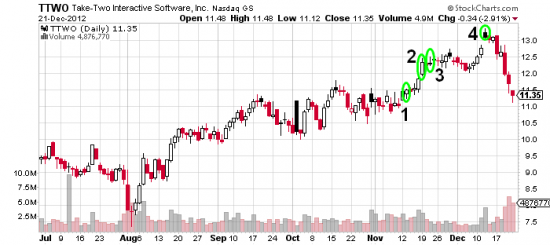

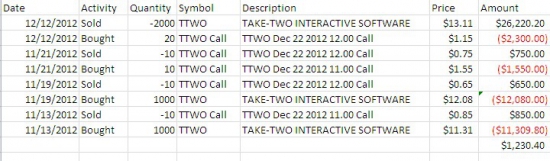

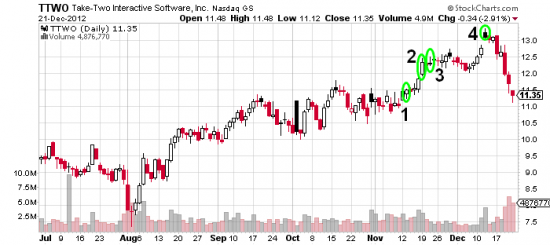

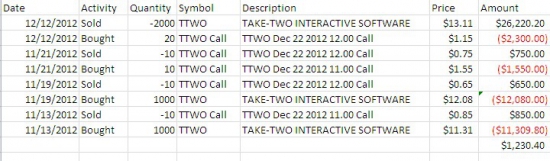

Блог им. olegN |Купил акции - продал опционы - доходность 5.6%. TTWO (продолжение)

- 24 декабря 2012, 12:01

- |

Как и обещал яростным опционщикам, выкладываю все опционные сделки за месяц. Если вы, господа «умники», такие супер профессионалы, то сможете ответить на свои же вопросы типа «а если вдруг...» Но я мало в это верю, т.к. зациклинность на опцион-теории не дает вам возможности увидеть картинку «по-государственному». С другой стороны, радует что есть и другие здесь люди, не причесляющие себя к «опцион-элите». а простые практики биржевой торговли, которые достаточно быстро рассмотрели основные детали паззла. Спасибо, вам ребята, что встряхиваете это местное болотце.

Это не последняя акция того сезона, предпоследняя...

( Читать дальше )

Это не последняя акция того сезона, предпоследняя...

( Читать дальше )

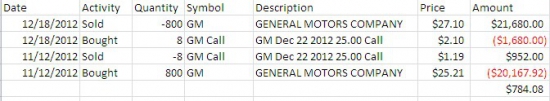

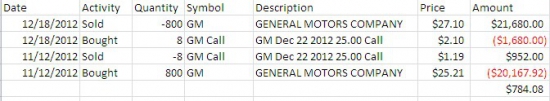

Блог им. olegN |Купил акции - продал опционы - доходность 3.92%. General Motors.

- 23 декабря 2012, 14:19

- |

Еще одна бумага, которая в этом месяце была отработана чисто по writting covered call option

Доходность 3.92%

( Читать дальше )

Доходность 3.92%

( Читать дальше )

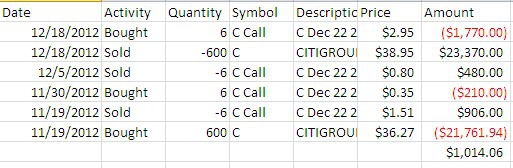

Блог им. olegN |Купил акции - продал опционы - доходность 4.69%. Citigroup. продолжение

- 22 декабря 2012, 12:35

- |

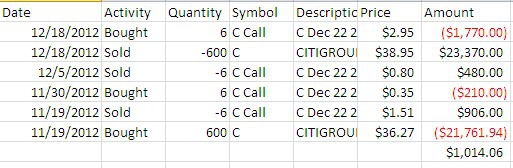

В продолжение предыдущего поста о покупке акций и продаже опционов Citigroup, можно подвести итоги:

( Читать дальше )

( Читать дальше )

Блог им. olegN |Купил акции - продал опционы. Пример Citigroup.

- 12 декабря 2012, 19:29

- |

Покрытый опцион — это купил акции и продал опционы. Ранее у меня был цикл постов о покрытых опционах (вся подборка сейчас ЗДЕСЬ), где не вдаваясь в подробности и алгоритмы действий, я рассказал о той стратегии, которой пользуюсь достаточно долго и успешно.

Сегодня я хотел бы показать один из примеров еще не закрытой сделки. Как Вы увидите на примере использование данной стратегии не всегда является пассивное ожидание дня экспирации (хотя в алгоритме действий есть и такой момент). Можно увеличить свою запланированную прибыль двух-кратным или даже иногда трех-кратным заходом по опциону.

1. Покупка 600 акций Citigroup по $36.27

Продажа 6 контрактов со страйком $36 по цене $1.51

2. Покупка 6 контрактов по цене $0.35

3. Продажа 6 контрактов со страйком $36 по цене $0.80

На данный момент закрытие позиции не предусматривается. По алгоритму действий то или иное решение будет принято 20 или 21 декабря, если не поступят новые вводные.

Сегодня я хотел бы показать один из примеров еще не закрытой сделки. Как Вы увидите на примере использование данной стратегии не всегда является пассивное ожидание дня экспирации (хотя в алгоритме действий есть и такой момент). Можно увеличить свою запланированную прибыль двух-кратным или даже иногда трех-кратным заходом по опциону.

1. Покупка 600 акций Citigroup по $36.27

Продажа 6 контрактов со страйком $36 по цене $1.51

2. Покупка 6 контрактов по цене $0.35

3. Продажа 6 контрактов со страйком $36 по цене $0.80

На данный момент закрытие позиции не предусматривается. По алгоритму действий то или иное решение будет принято 20 или 21 декабря, если не поступят новые вводные.

Блог им. olegN |Покрытый опцион - в продолжение цикла постов.

- 07 октября 2012, 19:32

- |

Многое было написано в предыдущих постах о Покрытых Опционах (см. сборку всех постов ЗДЕСЬ) и для тех, кто пробовал отобрать правильные акции, как и обещал, публикую список компаний интересных для рассмотрения до 20 октыбря. Акции приведены без расчетов потенциала доходности. Тем, кому будут интересны рекомендации по более узкому списку акций с указанием потенциала доходности до 20 октября, заполните форму на странице ЗДЕСЬ и в теме укажите ОПЦИОН СИГНАЛЫ.

AIG

ARR

NCT

MRK

ALL

MFA

MDT

HRB

COP

VLO

SYMC

MO

GILD

OXY

XRX

WFC

ABT

HBAN

AIG

ARR

NCT

MRK

ALL

MFA

MDT

HRB

COP

VLO

SYMC

MO

GILD

OXY

XRX

WFC

ABT

HBAN

Блог им. olegN |Перспектива SP, активность инсайдеров, покрытые опционы.

- 03 октября 2012, 09:58

- |

Давно не доходили руки до написания поста инсайдерской активности — то длительная поездка в Америку, то летние заботы, то поездки в Москву, плюс участие в передаче Охота на Герчика… и тд и т.п.

Но бросать блог жалко, а т.к. рынок всегда дает пищу для размышления и предсказаний — вообще грех не написать. Ну и наличие постоянных читателей, тоже возлагает некую ответсвенность.

Итак, в среднесрочной перспективе активность инсайдеров продолжает работать как «хрустальный шар». После того крайнего поста у себя в блоге в марте все складывалось по тому сценарию, что они нам давали почитать до его реализации — весенние распродажи подсказали движение вниз, а летняя скупка подготовку к длительному движению вверх. Но это все Было, а что же сейчас, что Будет?

Судя по месячной активности топ-менеджмента ждать разворота вниз пока не приходится. Уж слишком длинные были июльские покупки и слишком слабые идут осенние продажи. А вот если судить понедельно, то здесь полным ходом уже как три недели к ряду идут подготовительные работы к небольшому коррекционному движению. Насколько «небольшому»? Думаю, что не больше коррекций ноября 2011 года, т.е. на уровне минус 100пп по SP500 .

( Читать дальше )

Но бросать блог жалко, а т.к. рынок всегда дает пищу для размышления и предсказаний — вообще грех не написать. Ну и наличие постоянных читателей, тоже возлагает некую ответсвенность.

Итак, в среднесрочной перспективе активность инсайдеров продолжает работать как «хрустальный шар». После того крайнего поста у себя в блоге в марте все складывалось по тому сценарию, что они нам давали почитать до его реализации — весенние распродажи подсказали движение вниз, а летняя скупка подготовку к длительному движению вверх. Но это все Было, а что же сейчас, что Будет?

Судя по месячной активности топ-менеджмента ждать разворота вниз пока не приходится. Уж слишком длинные были июльские покупки и слишком слабые идут осенние продажи. А вот если судить понедельно, то здесь полным ходом уже как три недели к ряду идут подготовительные работы к небольшому коррекционному движению. Насколько «небольшому»? Думаю, что не больше коррекций ноября 2011 года, т.е. на уровне минус 100пп по SP500 .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс